はじめまして。心理的安全性の高い職場にしたい若手OL、おもち(@omochidaihuk)です。

「年末調整って何のためにやってるの?会社から書類を提出するよう言われているけど、いつも面倒…」

毎年10月頃から始まる年末調整

会社から言われるがままに必要な書類を提出しているけど、これって何のためにやってるの?と思いますよね。

今回は、私なりに調べて解釈した年末調整の必要性について、お話ししたいと思います。

※アウトプットも兼ねて記事を作成しているので、誤っている部分があればご指摘ください

- 年末調整とは

- 年末調整の必要性

それではいってみよう!

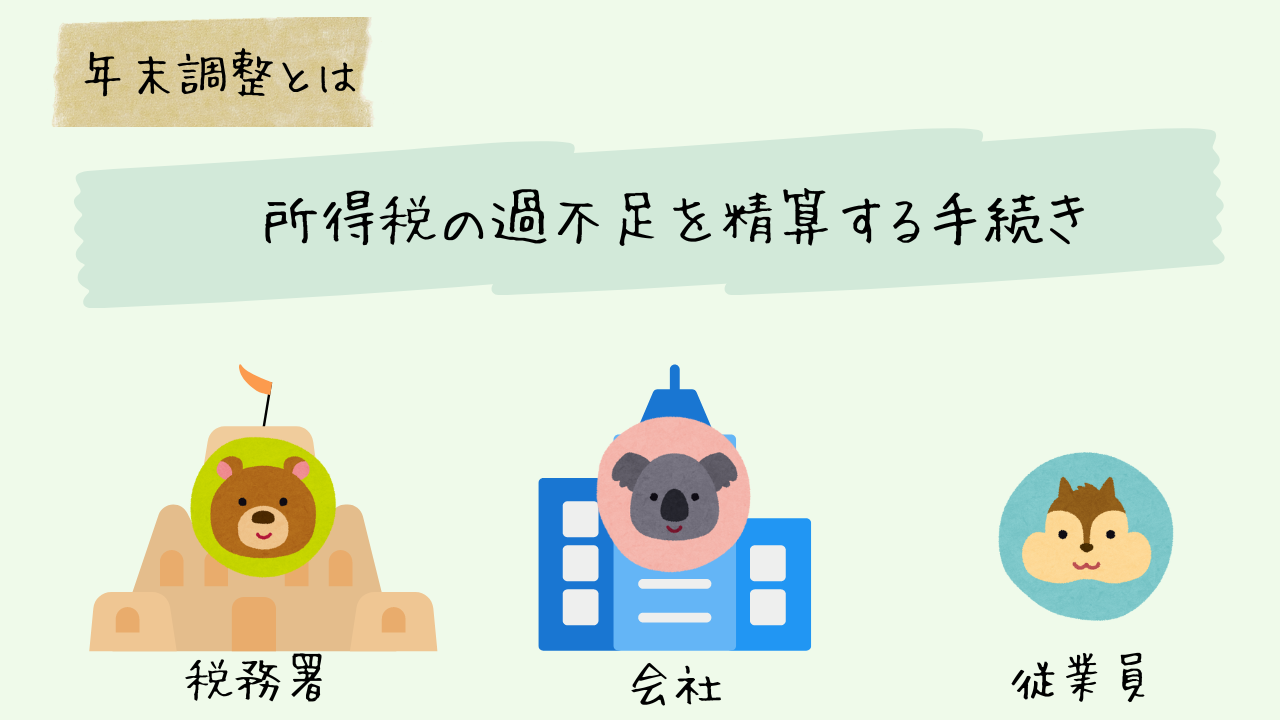

年末調整とは

年末調整とは、簡単に言うと、「国に納めるべき『所得税』を確定させること」を言います。

通常、所得税は毎月の給与から天引きされる形で会社が代わりに税務署に納めています。

毎月の給与から少しずつ所得税を差し引き、従業員に代わって会社が税務署に納め、1年の最後に年末調整をすることで所得税の過不足に関する帳尻を合わせます。

似ている用語に「確定申告」がありますが、どちらも同じような意味合いです。

異なる点は、年末調整は会社が主体となって行うこと、確定申告は個人が主体となって行うことという点です。

ここで一つ疑問が生じます。

「毎月所得税を納めているのに、なんでわざわざ年末に計算し直すの?」

という疑問です。

そこで、なぜ年末調整をする必要があるのかについて、お話ししたいと思います。

※あくまでも、浅い部分しか触れていないので、細かな知識や正しい説明については、国税庁のHPをご参照ください

年末調整の必要性

年末調整は、何のためにやる必要があるのでしょうか。

理由は次の3つです。

- 所得税法で雇い主の義務と定められているため

- 所得税の過不足に関する帳尻を合わせるため

- 納税者の事情を考慮して税金の負担を調整するため

一つずつお話しします。

①所得税法で雇い主の義務と定められているため

まずはじめに、『年末調整は所得税法で雇い主の義務と定められているため』です。

所得税法では以下のとおり記載されています。

(抜粋)

e-Govポータル (https://www.e-gov.go.jp)

第百九十条 給与所得者の扶養控除等申告書を提出した居住者で、第一号に規定するその年中に支払うべきことが確定した給与等の金額が二千万円以下であるものに対し、その提出の際に経由した給与等の支払者がその年最後に給与等の支払をする場合(その居住者がその後その年十二月三十一日までの間に当該支払者以外の者に当該申告書を提出すると見込まれる場合を除く。)において、同号に掲げる所得税の額の合計額がその年最後に給与等の支払をする時の現況により計算した第二号に掲げる税額に比し過不足があるときは、その超過額は、その年最後に給与等の支払をする際徴収すべき所得税に充当し、その不足額は、その年最後に給与等の支払をする際徴収してその徴収の日の属する月の翌月十日までに国に納付しなければならない。

年末調整は会社側の義務とされており、これを行わなかった場合は、罰則が科せられます。

従業員の方々は必要な書類を、『遅滞なく、不備なく』きちんと提出してください!

また、年末調整の対象は、基本的に会社員です。

会社員と異なり、個人事業主は自分で年間の所得と納税額を計算・申告・納税します。これが、確定申告です。

自分で納税を行うため、個人事業主は年末調整を行わないことがほとんどです。

通常、税金は自分で計算して、自分で支払う必要があるんですね。

それを会社が代わりにやってくれているのです。

年末調整は会社の義務とはいえ、私たち個人の負担を軽減させるためにやってくれていると考えると、個人的にはありがたい制度だなと思います。

ブラックな会社とかだと、年末調整をしてくれないところもあるからね。

うちの会社は、年末調整のためのマニュアルもあるくらいなので、ホワイトですね。

②所得税の過不足に関する帳尻を合わせるため

次に、『所得税の過不足に関する帳尻を合わせるため』です。

通常、会社側は従業員の給与から所得税を天引きして預かり、これを納税者本人に代わって税務署に納付します。これを「源泉徴収」といいます。

ここで納付している税額は、あくまで月ごとに概算で算出された金額であるため、最終的に支払うべき所得税額とは一致しません。

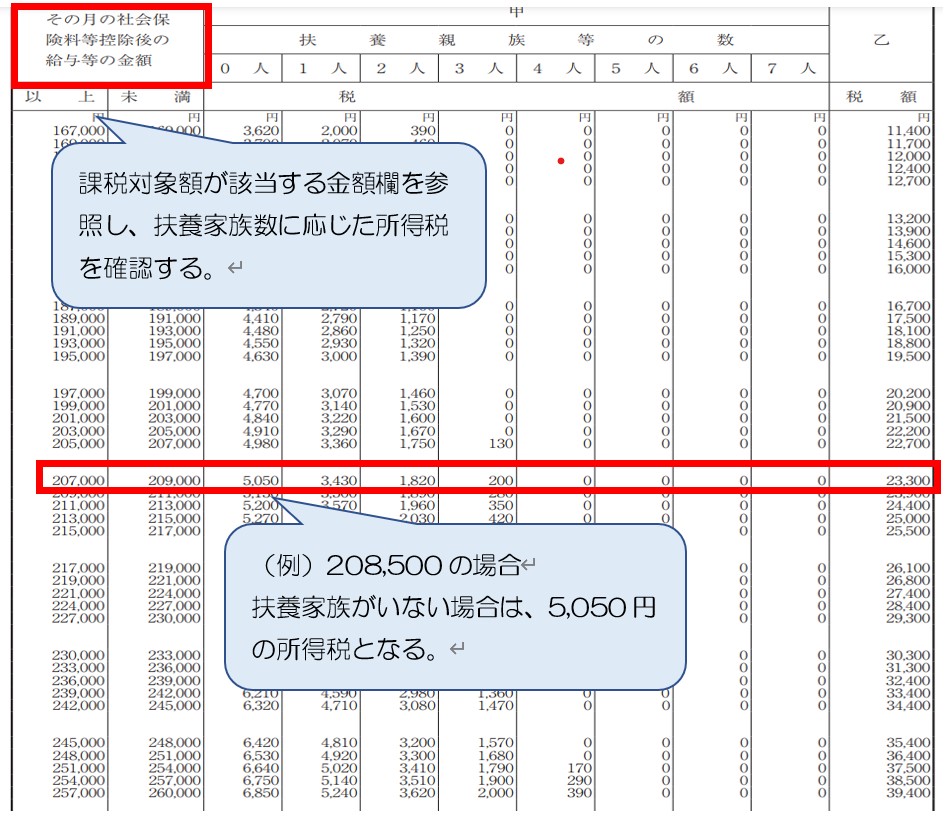

源泉所得税の算出方法は、以下のとおりです。

源泉所得税の算出方法

国税庁HPから閲覧できる「給与所得の源泉徴収税額表(月額表)」を用いて計算するのが一般的です。

この表は随時更新されるので、常に最新のものを確認します。

源泉徴収税額には、所得税のほかに本来の所得税額に2.1%を乗じた「復興特別所得税」が加算されます。

毎月支払っていた所得税=源泉徴収額と、最終的に確定した所得税額を比較し、過納分があればその分を返還してもらい、過不足があればその分を追納します。

基本的に、源泉徴収税額は実際の所得税額よりも若干高い金額で設定されているため、年末調整にて多く支払っている分を、12月の給与で返還してもらえることの方が多いです。

1月~11月は、給与から少し多めの税金を前払いしておき、12月の最終月で年間の税額の再計算を行い、払いすぎていた税金が戻ってくるというイメージです。

毎年12月の給与で、所得税がマイナス表記になっているのは、マイナスの分だけ返還されていたということだったんだ!

なんだかお得なイメージだよね。源泉徴収制度は、納税者に確実に税金を納めさせる目的もあるんだ。

だんだんと年末調整の必要性が理解できてきますよね。

そして、次の3つ目の目的が、一番皆さんにとってメリットを感じる目的だと思います。

③納税者の事情を考慮して税金の負担を調整するため

最後が、『納税者の事情を考慮して税金の負担を調整するため』です。

年末調整で言う、『所得控除』のことですね。

この仕組みが理解できると、年末調整の必要性を実感できると思います。

ここで、2人の納税者を例に挙げます。

【例】扶養控除のケース

同じ収入のAさんとBさんがいます。

Aさんの世帯には専業主婦の奥さんがいますが、Bさんは独身です。

この場合、Aさんの世帯は、Aさんの収入だけで2人分の生活費を賄う必要があります。

それに対し、Bさんは独身のため、Aさんと同じ収入で自分の生活費さえ賄うことができれば良いのです。

これでは、Aさんのほうが生活が苦しいですよね。

そこで、Aさんについては、家族を養うために必要とされる収入分は、税を課す対象には含まない、といった考慮がされます。

具体的には、所得から扶養控除額を差し引いた額に、税金が課されます。

このように、納税者それぞれの家庭の事情に合わせて、課税する負担を調整することを「所得控除」と言います。

税の原則は、「公平・中立・簡素」だからね。

所得控除には、他にも様々なものがあり、15種類ほど設けられています。

- 1 雑損控除(「災害等にあったとき」参照)

- 2 医療費控除(「医療費を支払ったとき」参照)

- 3 社会保険料控除

- 4 小規模企業共済等掛金控除

- 5 生命保険料控除(「保険と税」参照)

- 6 地震保険料控除(「保険と税」参照)

- 7 寄附金控除(「寄附金を支出したとき」参照)

- 8 障害者控除(「障害者と税」参照)

- 9 寡婦控除(「家族と税」参照)

- 10 ひとり親控除(「家族と税」参照)

- 11 勤労学生控除

- 12 配偶者控除(「家族と税」、「高齢者と税(年金と税)」参照)

- 13 配偶者特別控除(「家族と税」参照)

- 14 扶養控除(「家族と税」、「高齢者と税(年金と税)」、「障害者と税」参照)

- 15 基礎控除(「基礎控除」表参照)

- 出典:国税庁ホームページ(所得税の仕組み)

また、似たような用語で「給与所得控除」というものがあります。

通常、自営業やフリーランスの人たちは、仕事に関する支出を経費にできます。そして、収入から経費を差し引いた分に所得税がかかります。

会社員は、普段購入するスーツや文房具等を、仕事に係る費用として控除申告することはできません。

そこで、税法では給与収入ごとに、あらかじめ経費に相当する分の金額を定めておき、その分については税を課さないようにしています。

所得控除が個人の事情によって控除されるのに対し、給与所得控除は、就業先から給与や賃金をもらう給与所得者誰もが受けることができる控除です。

ちなみに、私がこれまで受けた所得控除は、以下の4つです。

- 社会保険料控除

1年間に支払った社会保険料が控除される - 小規模企業共済等掛金控除

iDeCoの掛金全額分が控除される - 生命保険料控除

新生命保険料控除(最高4万円)旧生命保険料控除(最高5万円)分が控除される

※現在は生命保険に加入しておりませんので、控除されていません - 基礎控除

誰もが受けられる控除(給与に応じて変動)

受けられる控除は全て受けておきたいね。

年末調整において注意すべきこと

ここまでのことを踏まえ、会社員において、年末調整時に注意すべきことは、以下2つになります。

- 締切日までに必要書類を提出すること

- 年末調整の必要性を理解すること

一つ目は、当たり前のことかもしれませんが、会社が提示した締切日までに確実に必要書類を提出することです。

会社の経理担当は、年末調整で確定した所得税を、翌月1月20日までに管轄の税務署に納付します。

そこから逆算して、11月上旬には従業員に書類の提出を依頼し、提出された書類をもとに、年末調整の計算を行い、12月分の給与上で所得税の過不足分の還付または追加徴収を行います。

つまり、11月~12月の給与を支払うまでの間に、全従業員の年末調整を行わなければならないのです。

経理担当からすると、書類の不備を訂正するのに時間がかかるのに、提出期限を守ってもらえないなんてストレスでしかないと思います。

皆さんが損をしないよう、提出書類に不備がないか確実にチェックをしています。可能な限りお早めの提出にご協力をお願いいたします。

年末調整って、なんか面倒で後回しにしちゃってたんだよね。気を付けます…。

経理担当にとって、年末調整の時期は特に大変だからね。我々のために必要なことを代わりにやっていただいているということを踏まえ、なるべく迷惑をかけないようにしよう。

二つ目は、年末調整の必要性を理解することです。

年末調整の仕組みや重要性は、誰かが教えてくれるわけではありません。

実際、ほとんどの人が理解できていません。

しかし、これらの知識がないと、受けられるはずの控除を受けずに、不要な税金を納めてしまう可能性があります。

損をしないためにも、金融リテラシーの一環として、最低限の税の知識は身につけておくべきだと思います。

世の中、お金の知識を身につけた人こそ、得をするんだろうね。

まとめ

最後に、年末調整の重要性についてまとめておきます。

- 年末調整は、税負担を軽くできるといったメリットがあることを理解すること

- 所得控除において必要な書類は失くさずに保管しておくこと

- 会社の経理担当に迷惑をかけないこと

以上です。

私自身、税の知識はほとんどないため、まだまだ勉強中です。

今回はアウトプットも兼ねて記事を作成しました。

日々必要な知識を身につけながら、お金で損をしない人生を歩みたいですね。

以上!おしまい!